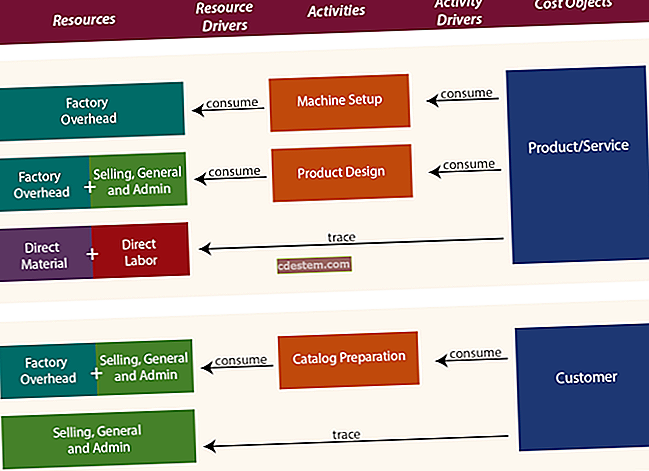

سرگرمی لاگت ڈرائیور

سرگرمی لاگت کا ڈرائیور ایک ایسا عمل ہے جو لاگت میں اضافے کو متحرک کرتا ہے۔ لاگت کا ڈرائیور متغیر اخراجات اٹھانے کا سبب بنتا ہے۔ ایک سے زیادہ سرگرمی لاگت کا ڈرائیور ہوسکتا ہے جو متغیر اخراجات کی موجودگی کا آغاز کرے۔ جب انتظامیہ کی ٹیم کو سرگرمی لاگت والے ڈرائیوروں کے بارے میں ایک جامع معلومات ہو تو ، یہ بہتر فیصلے کرسکتی ہے جو کسی تنظیم کے منافع میں اضافہ کرتی ہے۔ مالی اکاؤنٹنگ سے متعلق معلومات کی تشکیل میں سرگرمی لاگت والے ڈرائیوروں کی ضرورت نہیں ہے۔ اس کے بجائے ، وہ مینجمنٹ انفارمیشن سسٹم میں استعمال ہوتے ہیں۔سرگرمی لاگت والے ڈرائیوروں کی مثالوں میں براہ راست لیبر اوقات ، مربع فوٹیج استعمال ، ک

ترسیل خرچ

ترسیل کے اخراجات ایک عام لیجر اکاؤنٹ ہے ، جس میں کاروبار سے ہونے والے تمام مال بردار اخراجات کو محفوظ کیا جاتا ہے۔ اس اکاؤنٹ میں محفوظ کیے جانے والے اخراجات میں تیسری پارٹی کے ٹرانسپورٹ خدمات کو دیئے جانے والے ایندھن اور فیسوں کے اخراجات شامل ہیں۔ اس اکاؤنٹ کو آمدنی کے بیان میں لائن بیچنے والے اشیا کی قیمت میں شامل کیا جاسکتا ہے۔

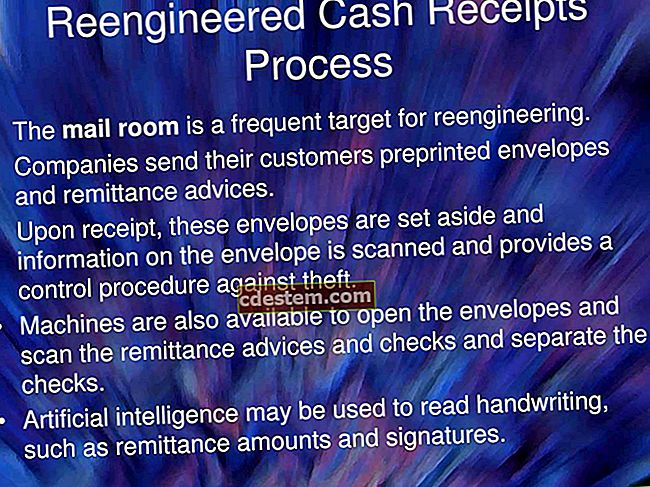

نقد وصولیاں کرنے کا طریقہ کار

نقد وصول کرنے کا عمل انتہائی منظم ہے ، کیوں کہ جانچ پڑتال کا کام کنٹرول سے بھرا ہوا ہے۔ انہیں یہ یقینی بنانے کی ضرورت ہے کہ چیک کو صحیح طریقے سے ریکارڈ کیا جائے ، فوری طور پر جمع کیا جائے ، اور عمل میں کہیں بھی چوری یا ردوبدل نہ ہو۔ چیک رسیدوں پر کارروائی کرنے کا طریقہ کار ذیل میں پیش کیا گیا ہے۔ریکارڈ چیک اور نقد. جب روزانہ میل کی ترسیل آجائے تو ، وصول کردہ تمام چیک اور نقد میل روم چیک رسیدوں کی فہرست میں ریکارڈ کریں۔ موصولہ ہر چیک کے ل، ، ادائیگی کرنے والے فریق کا نام ، چیک نمبر اور ادا کی گئی رقم پر فارم پر درج کریں۔ اگر رسید نقد رقم میں تھی ، تو ادائی

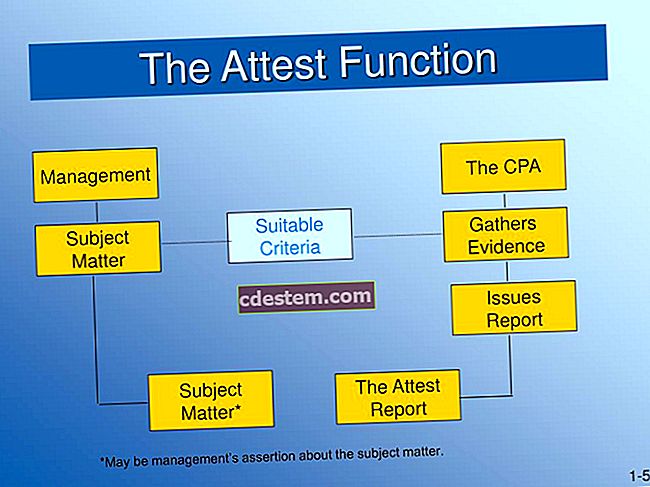

تقریب تقریب

تصدیق شدہ فعل کسی تیسرے فریق کے ذریعہ کسی ہستی کے مالی بیانات کی جانچ پڑتال کا عمل ہے ، جہاں نتیجہ تیسری فریق کی باضابطہ سند ہے کہ مالی بیانات اس ادارے کے مالی نتائج اور مالی حیثیت کو منصفانہ طور پر پیش کرتے ہیں۔ تصدیق شدہ فنکشن مصدقہ پبلک اکاؤنٹنٹ کا بنیادی کردار ہے۔ تصدیق شدہ فنکشن کے بغیر ، انویسٹمنٹ کمیونٹی کے پاس اس بات کی تصدیق کرنے کا کوئی طریقہ نہیں ہوگا کہ وہ جس تنظیموں میں سرمایہ کاری کرتے ہیں ان کے مالی بیانات درست ہیں۔

مجموعی منافع کا تناسب | مجموعی منافع کی مساوات

مجموعی منافع کا تناسب فروخت اور انتظامی اخراجات سے پہلے ، مصنوعات یا خدمات کی فروخت سے حاصل ہونے والے منافع کا تناسب ظاہر کرتا ہے۔ اس کا استعمال سستی لاگت سے بیچنے والے مصنوعات بنانے کے ل a کاروبار کی صلاحیت کی جانچ کرنے کے لئے کیا جاتا ہے۔ تناسب کچھ اہمیت کا حامل ہے ، خاص طور پر جب کسی رجحان کی لائن پر نظر رکھنا ، یہ دیکھنے کے لئے کہ آیا کوئی کاروبار مارکیٹ میں ایسی مصنوعات فراہم کرنا جاری رکھ سکتا ہے جس کے لئے گاہک مناسب قیمت ادا کرنے پر راضی ہوں۔ زیادہ سے زیادہ تناسب کی کوئی رقم نہیں ہے۔ یہ صنعت کے لحاظ سے کافی حد تک مختلف ہوسکتا ہے۔مجموعی مارجن کا تناسب دو طریقوں سے ماپا جاسکتا ہے۔ ایک یہ کہ

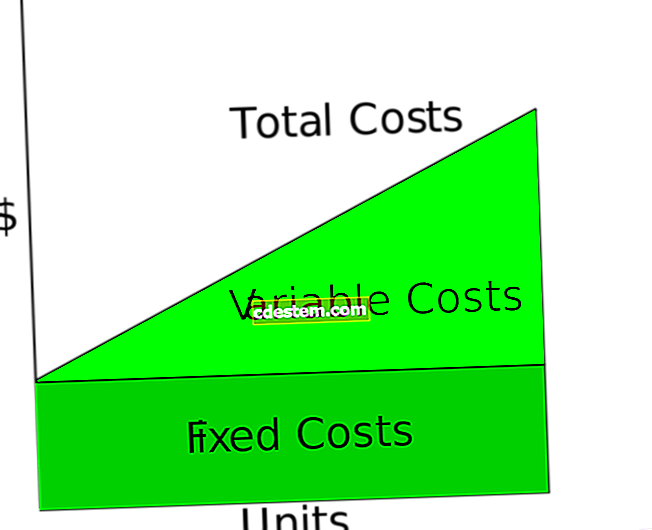

کل لاگت

کل لاگت کی وضاحت تین طریقوں سے کی جاتی ہے ، اس پر منحصر ہے کہ آیا آپ لاگت اکاؤنٹنگ ، سرمایہ کاری ، یا سرمایہ بجٹ میں مشغول ہیں۔ عام طور پر ، یہ سرمایہ کاری شدہ فنڈز کا سب سے جامع نظریہ ہے۔ متبادلات یہ ہیں:کل لاگت کا لاگت اکاؤنٹنگ کا نظارہ. کل لاگت سے مراد لاگت کی چیز سے متعلق تمام قسم کے اخراجات کا مجموعہ ہوتا ہے ، جس کا مطلب ہے مقررہ اخراجات ، متغیر اخراجات اور مخلوط اخراجات۔ مثال کے طور پر ، کسی پروڈکٹ لائن کی کل لاگت

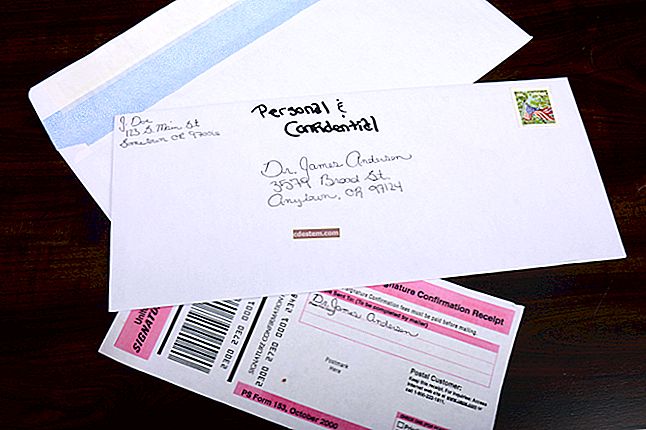

"پتے کی اصلاح کی درخواست کی گئی" والے لفافوں کو نشان زد کریں

صارفین معمول کے مطابق اپنے مقامات تبدیل کرتے ہیں ، اور اپنے سپلائرز کو ایڈریس کی تبدیلی کے بارے میں بتانے کے لئے ہمیشہ مناسب ترتیب میں نہیں رہتے ہیں۔ اگر ایسا ہے تو ، فراہم کنندہ پرانے پتے پر انوائس بھیجتے رہتے ہیں ، جو ہمیشہ نئے پتے پر نہیں بھیجے جاتے ہیں ، یا آگے بڑھنے میں کم از کم تاخیر کا شکار ہوتے ہیں۔ نتیجے میں ادائیگی میں تاخیر ہوسکتی ہے۔ان ادائیگیوں میں تاخیر سے بچنے کے ل. ، ہمیشہ بھیجے گئے تمام لفافوں کے بیرونی حصے پر "ایڈریس اصلاح کی درخواست" پر مہر لگائیں۔ اگر کسی کسٹمر نے فارورڈنگ ایڈریس کی پوسٹل سروس کو مطلع کیا ہے تو ، پوسٹل سروس نہ صرف لفافے کو نئے پتے پر بھیجے گی ، بلکہ

سرمایہ کاری کی آمدنی

سرمایہ کاری سے ہونے والی آمدنی سے مراد سرمایہ کاری والے فنڈز سے حاصل ہونے والی آمدنی ہوتی ہے۔ یہ عام طور پر قرض سیکیورٹیز یا ایکویٹی سیکیورٹیز پر حاصل ہونے والے منافع پر حاصل ہونے والا سود ہوتا ہے۔ کاروبار کے عمل سے پیدا ہونے والے افراد کے مقابلے میں عام طور پر سرمایہ کاری کی آمدنی اتفاقی آمدنی سمجھی جاتی ہے ، اور اسی طرح یہ الگ الگ اکاؤنٹ میں الگ ہوجاتے ہیں۔

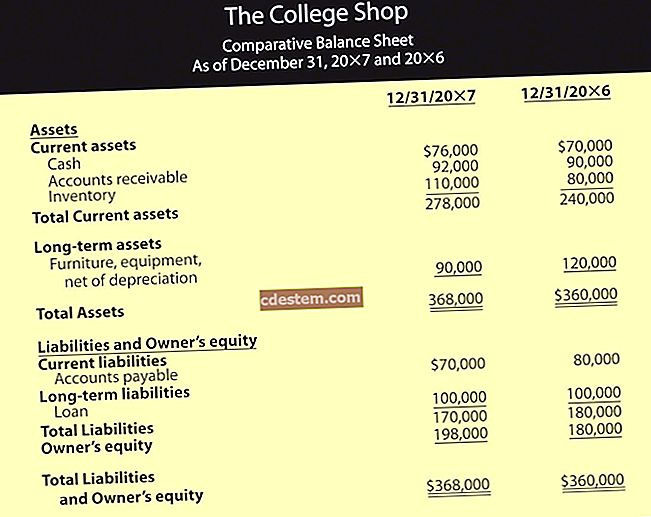

بیلنس شیٹ کھولنا

ایک افتتاحی بیلنس شیٹ میں رپورٹنگ کی مدت کے آغاز پر آغاز کے توازن شامل ہیں۔ یہ توازن عام طور پر ختم ہونے والے بیلنس شیٹ سے فوری طور پر سابقہ رپورٹنگ کی مدت کے لئے آگے بڑھائے جاتے ہیں۔ اگر ابھی ایک کاروبار شروع ہوا ہے ، تو پھر کھلنے والی بیلنس شیٹ میں کسی بھی طرح کا اکاؤنٹ بیلنس نہیں ہوگا ، یا شاید سرمایہ کاروں کی ایکویٹی شراکت (اور نقد بیلنس آفسیٹ کرنا) ہوگا۔بیلنس شیٹ کی معلومات کو کھولنے کے لئے بھی بجٹ کے لئے ضروری ہوتا ہے جو آئندہ ادوار کے ل balance بیلنس شیٹ تیار کرتا ہے ، تاکہ آخری اصل مدت سے ختم ہونے والے بیلنس کو جاری بیلنس شیٹ کے حساب کتاب میں شامل کرلیا جائے۔

تنظیم نو چارج

تنظیم نو کا معاوضہ ایک بڑے وقت کا تحریری عمل ہے جو کاروبار کی طرف سے تنظیم نو کے خیال میں لیا جاتا ہے۔ یہ توقع چارج پہلے سے لے جانے کے لئے لیا گیا تھا تاکہ تمام متوقع تنظیم نو کے پورے اخراجات کے لئے ایک وقت کا "ہٹ" لیا جائے ، جس کے بعد کوئی اضافی معاوضہ نہیں لیا جانا چاہئے۔ اس چارج کو مرتب کرتے وقت جن اخراجات پر غور کیا جاسکتا ہے وہ ہیں:ملازمین کی چھٹ .یاںاثاثوں کی فروختاثاثوں کو نئے مقامات پر منتقل کرناتنظیم نو کے الزامات بہت دور لئے جاسکتے ہیں ، جہاں یہ الزام عائد ہوتا ہے کہ "پگی بینک" اخراجات کا ریزرو تشکیل دیا جاسکتا ہے جس کا استعمال جاری آپریٹنگ اخراجات کو پورا کرنے کے ل

کیش اوور ڈرافٹ

کیش اوور ڈرافٹ ایک بینک اکاؤنٹ ہے جس میں منفی بیلنس ہوتا ہے۔ یہ صورتحال عام طور پر اس وقت پیدا ہوتی ہے جب کوئی فرد یا کاروبار یہ خیال کرنے میں بہت زیادہ پرامید ہوتا ہے کہ جمع شدہ فنڈز نے بینک کو صاف کردیا ہے اور وہ استعمال کے لئے دستیاب ہیں ، اور اسی طرح وہ چیک لکھتا ہے جس کے لئے فنڈ ابھی دستیاب نہیں ہیں۔ یہ صورت حال اس وقت بھی پیش آسکتی ہے جب کسی بینک مفاہمت کو صحیح طریقے سے اپ ڈیٹ نہیں کیا جاتا ہے ، جس کے نتیجے میں یہ یقین ہوتا ہے کہ واقعی کی نسبت بینک اکاؤنٹ میں زیادہ نقد رقم موجود ہے۔مثال کے طور پر ، اے بی سی انٹرنیشنل کا خیال ہے کہ اس کے چیکنگ اکاؤنٹ میں 5000 $ ہیں ، لیکن مفاہمت کی غلطی کی

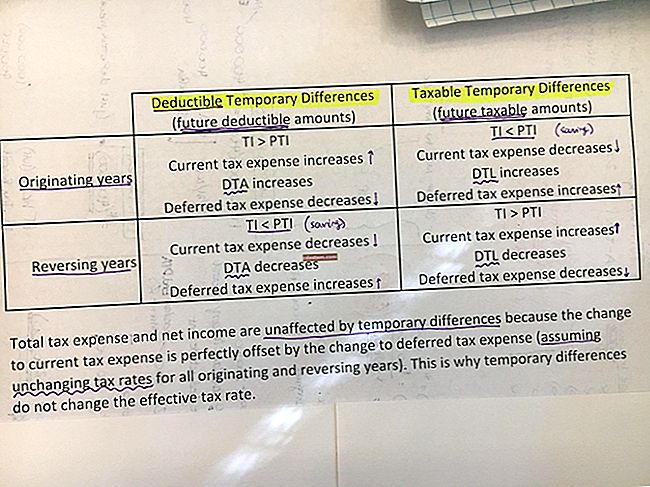

کٹوتی عارضی فرق

ایک کٹوتی عارضی فرق ایک عارضی فرق ہوتا ہے جس سے ایسی مقدار برآمد ہوتی ہے جو مستقبل میں ٹیکس قابل منافع یا نقصان کا تعی .ن کرتے وقت کٹوتی کی جاسکتی ہے۔ عارضی فرق بیلنس شیٹ میں کسی اثاثہ کی ادائیگی کی رقم اور اس کی ٹیکس کی بنیاد کے درمیان فرق ہے۔ موخر ٹیکس اثاثہ تمام کٹوتی عارضی اختلافات کے لئے تسلیم کیا جاتا ہے اگر یہ امکان ہے کہ ٹیکس قابل منافع دستیاب ہوگا جو کٹوتی کے فرق کے خلاف ہوگا۔

پریمیم میں بانڈ کیوں خریدیں؟

جب بانڈ کے بیان کردہ سود کی شرح مارکیٹ سود کی شرح سے زیادہ ہو تو ایک سرمایہ کار پریمیم قیمت پر بانڈ خریدے گا۔ پریمیم بانڈ ایک ایسا بانڈ ہوتا ہے جس کی موجودہ فروخت قیمت اوپن مارکیٹ میں اس کی مساوی (یا بیان کردہ) قیمت سے زیادہ ہوتی ہے۔ یہ صورتحال اس وقت پیدا ہوتی ہے جب بانڈ کے چہرے پر بیان کردہ سود کی شرح اس وقت موجود مارکیٹ سود کی شرح سے زیادہ ہے۔ اس طرح ، جب سرمایہ کار بانڈ پر زیادہ سود کی شرح ادا کرتے ہوئے دیکھتے ہیں ، تب تک وہ بانڈ کی قیمت میں اس وقت تک بولی لگاتے ہیں جب تک کہ قیمت کے حساب سے تقسیم شدہ انٹرسٹ ریٹ مارکیٹ ریٹ کے برابر نہیں ہوتا ہے۔ سرمایہ کار بانڈ کے لئے ادائیگی کرنے کے لئے تیار

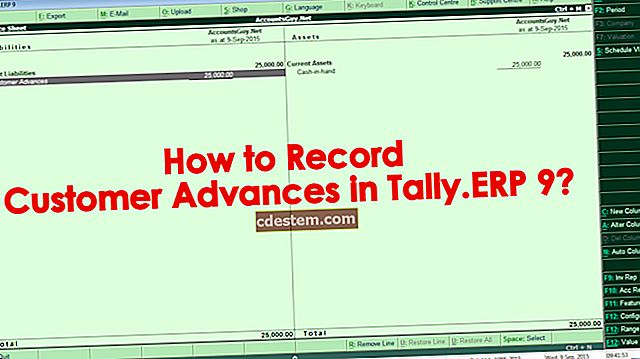

گاہک سے ایڈوانس

کسٹمر کی طرف سے ایڈوانس ایک واجباتی اکاؤنٹ ہے ، جس میں سامان یا خدمات کے ل customers صارفین کی طرف سے تمام ادائیگیاں ذخیرہ کی جاتی ہیں جو ابھی تک فراہم نہیں کی گئیں ہیں۔ ایک بار جب متعلقہ سامان یا خدمات کی فراہمی کے بعد ، اس اکاؤنٹ میں موجود رقم کو محصولات کے کھاتے میں منتقل کردیا جاتا ہے۔ کسٹمر اکاؤنٹ سے پیشگی عام طور پر ایک قلیل مدتی واجب الادا اکاؤنٹ سمجھا جاتا ہے ، کیونکہ اس میں ذخیرہ شدہ مقدار عام طور پر 12 ماہ کے اندر طے ہوجاتی ہے۔

سرمایہ کاری کی تعریف پر واپسی

سرمایہ کاری پر واپسی آمدنی پیدا کرنے کے لئے کسی سرمایہ کاری کی صلاحیت کو ماپا کرتی ہے۔ تناسب متبادل سرمایہ کاری کے انتخاب کا موازنہ کرنے کے ساتھ ساتھ اس بات کا تعین کرنے کے لئے بھی استعمال کیا جاتا ہے کہ آیا موجودہ سرمایہ کاری وسائل کے موثر استعمال کی نمائندگی کرتی ہے۔ مطلوبہ معلومات کی آسان دستیابی اور فارمولے کی سادگی کے پیش نظر ، یہ سرمایہ کاروں کی ایک انتہائی مقبول پیمائش ہے۔ سرمایہ کاری پر منافع کا حساب کتاب ایک دو قدمی عمل ہے ، جو مندرجہ ذیل ہے۔سرمایہ کاری کی لاگت کو اس کی موجودہ قیمت سے جمع کریں (جو اس کی فروخت کی قیمت ہوسکتی ہے)سرمایہ کاری کی لاگت سے نتیجہ تقسیم کریںاس طرح ، سرمایہ کاری

جذب قیمت

جذب قیمت کی تعریفجذب قیمتوں کا تعین قیمتوں کا ایک طریقہ ہے ، جس کے تحت کسی مصنوع کی قیمت میں اس سے منسوب تمام متغیر اخراجات شامل ہوتے ہیں اور ساتھ ہی تمام طے شدہ اخراجات کا تناسب بھی شامل ہوتا ہے۔ یہ پوری لاگت کے علاوہ قیمتوں کا تعین کے تصور میں ایک تغیرات ہے ، اس میں کہ ایک قیمت سے پوری قیمت وصول کی جاتی ہے ، لیکن منافع لازمی طور پر قیمت میں نہیں ہوتا (حالانکہ اس کا امکان ہے)۔ اس اصطلاح میں "جذب شدہ" لفظ شامل ہے کیونکہ تمام قیمتیں آخری قیمت کے عزم میں جذب ہوجاتی ہیں۔ایک فرد یونٹ کے لicing جذب قیمت کا حساب کتاب یہ ہے کہ پیدا شدہ یونٹوں کی تعداد کے حساب سے کل اوور ہیڈ اور انتظامی اخراجا

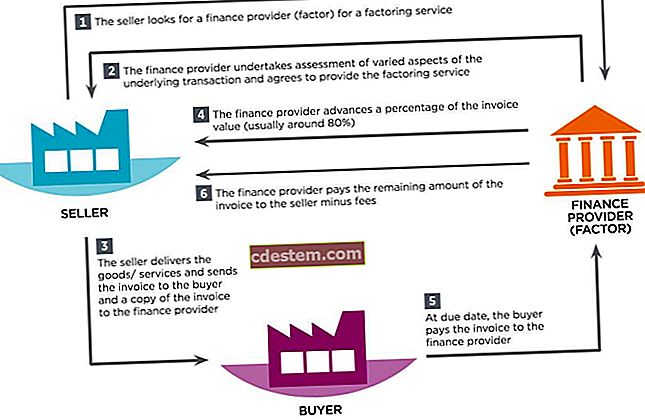

فیکٹرنگ انتظامات کا حساب کتاب کیسے کریں

فیکٹرنگ میں ایک فنانس کمپنی کو قابل وصول اشیاء کی فروخت شامل ہے ، جسے عنصر کہا جاتا ہے۔ فیکٹرنگ انتظامات کے تحت ، صارف کو مطلع کیا جاتا ہے کہ اسے اب عنصر کو ادائیگی کرنا چاہئے۔ عنصر جمع کرنے کا خطرہ مول لیتا ہے۔ اس طرح ، منتقلی کا صارفین کی ادائیگی میں مزید دخل نہیں ہے۔ بنیادی طور پر ، فیکٹرنگ ٹرانزیکشن وصول وصولیوں کی فروخت کے طور پر ریکارڈ کیا جاتا ہے ، اور ایک وصولی یا نقصان (عام طور پر نقصان) عوامل کو منتقل شدہ قابل وصول کیا جاتا ہے۔ مثال کے طور پر:ضرورت مند کمپنی اپنی وصولی کا ایک گروپ فنانس کمپنی کو ،000 100،000 میں بیچتی ہے ، اور فنانس کمپنی سے 90،000 ڈالر کے بدلے وصول کرتی ہے۔ اندراج یہ

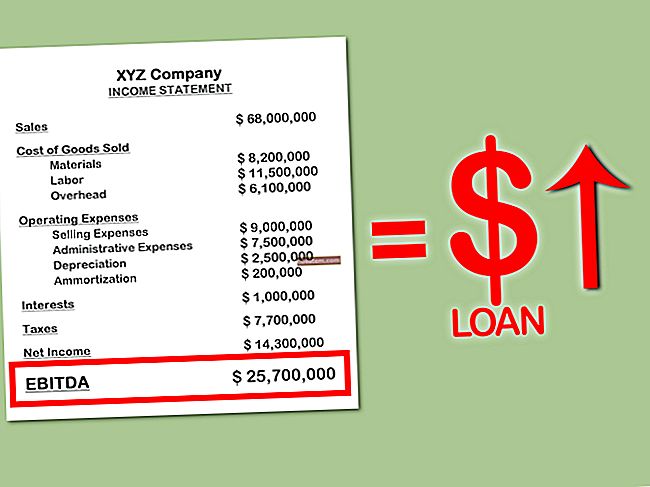

ایبٹڈا کیا ہے؟

ایبٹڈا ، یا سود ، ٹیکس ، فرسودگی ، اور سادگی سے پہلے کی کمائی کا استعمال ، فنانسنگ فیصلوں کے اثرات سے پہلے کسی کاروبار کی کارکردگی کا اندازہ کرنے کے لئے استعمال کیا جاتا ہے۔ یہ نقد بہاؤ کی بنیاد پر کسی کاروبار کے آپریشنل نتائج سے قریب ہے۔ دونوں وجوہات کی بناء پر ، کسی ہستی کے نتائج کی جانچ پڑتال کرنے کا یہ ایک مقبول ترین طریقہ ہے۔EBITDA کا حساب کتاب کرنے کا طریقہایبیٹڈا کے لئے مندرجہ ذیل حساب کتاب ایک آسان سا ہے ، کیوں کہ یہ مخفف کی بالکل ہی پیروی کرتا ہے:خالص آمدنی + سود اخراجات + ٹیکس + فرسودگی + اموروٹیزیشن = ایبیٹڈاخلاصہ یہ ہے کہ ایبیٹڈا کے حساب کتاب میں تمام غیر نقد رقم اور غیر آپریشنل اخرا

مالی رسک تعریف

کسی ایسے کاروبار میں جب قرضے لینے والے رقم کا استعمال ہوتا ہے تو سرمایہ کاری کرتے وقت مالی خطرہ سرمایہ کار کے ذریعہ ہونے والا ممکنہ نقصان ہوتا ہے۔ جب کوئی فرم بڑے پیمانے پر قرضہ استعمال کرتا ہے تو ، اس میں پرنسپل کی واپسی میں خاصی سودی اخراجات اور ذمہ داری عائد ہوتی ہے جو نقد بہاؤ میں کمی آنے پر اسے مالی مشکلات کا امکان زیادہ ہوجاتا ہے۔ یا ، اگر یہ ادارہ حکومت ہے تو ، وہ اس کے بانڈ کی ذمہ داریوں کی ادائیگی کے لئے ٹیکسوں سے کافی رقم وصول نہیں کرسکتی ہے۔مالی خطرہ کی متعدد قسمیں ہیں ، جن میں درج ذیل ہیں:قرض کا خطرہ. کہ کوئی گراہک یا قرض لینے والا قابل وصول یا قرض پر ڈیفالٹ ہوگا۔کرنسی کا خطرہ. زر مب