کریڈٹ رسک کی تعریف

قرض لینے والے نے قرض واپس نہ کرنے کی وجہ سے کریڈٹ رسک نقصان کا خطرہ ہے۔ خاص طور پر ، اس کا مطلب یہ ہے کہ جب قرض دینے والا اس پر پرنسپل یا سود ادا نہیں کرتا ہے تو اس کے نقد بہاؤ میں رکاوٹ ڈالنے والے کے قرض دینے والے کے خطرے سے ہوتا ہے۔ جب قرض لینے والے میں قرض دہندگان کو ادائیگی کے ل sufficient کافی رقم کی روانی نہ ہو ، یا قرض دہندہ کو واپس کرنے کے لئے اس کے پاس کافی اثاثے نہیں ہوتے ہیں تو کریڈٹ رسک زیادہ سمجھا جاتا ہے۔ اگر عدم ادائیگی کا خطرہ زیادہ ہو تو ، قرض دہندہ زیادہ سود کی شرح کی صورت میں معاوضے کا مطالبہ کرنے کا زیادہ امکان رکھتا ہے۔

جو کریڈٹ بڑھایا جاتا ہے وہ عام طور پر یا تو قرض کی حیثیت سے ہوتا ہے یا قابل وصول اکاؤنٹ۔ بلا معاوضہ قرض کی صورت میں ، کریڈٹ رسک کے نتیجے میں قرض اور بلا معاوضہ پرنسپل دونوں کا سود ضائع ہوسکتا ہے ، جب کہ بلا معاوضہ اکاؤنٹ وصول ہونے کی صورت میں ، سود کا کوئی نقصان نہیں ہوتا ہے۔ دونوں ہی معاملات میں ، پارٹی کو دینے والے کریڈٹ میں اضافی جمع اخراجات بھی ہوسکتے ہیں۔ مزید برآں ، جس پارٹی کے پاس نقد رقم واجب الادا ہے وہ اس کے نقد بہاؤ میں کچھ حد تک رکاوٹ کا شکار ہوسکتا ہے ، جس کے ل expensive محیط قرض یا ایکویٹی کی ضرورت پڑسکتی ہے۔

کریڈٹ رسک ایک کم مسئلہ ہے جہاں فروخت پر پارٹی کی مجموعی منافع کافی زیادہ ہے ، کیوں کہ یہ واقعی صرف قابل قبول اکاؤنٹ کے نسبتا small چھوٹے تناسب پر ہی نقصان کا خطرہ چلا رہا ہے جو اس کی اپنی لاگت پر مشتمل ہے۔ اس کے برعکس ، اگر مجموعی حاشیے چھوٹے ہوں تو ، کریڈٹ رسک کافی مسئلہ بن جاتا ہے۔

کریڈٹ رسک ایک خاص مسئلہ ہے جب کریڈٹ پر فروخت کا ایک بہت بڑا تناسب بہت کم صارفین کے ساتھ مرکوز ہوتا ہے ، کیونکہ ان میں سے کسی ایک کی بھی ناکامی بیچنے والے کے نقد بہاؤ کو شدید نقصان پہنچا سکتی ہے۔ اسی طرح کا خطرہ اس وقت پیدا ہوتا ہے جب کسی خاص ملک کے اندر صارفین کو قرض دینے پر بہت زیادہ فروخت ہوتا ہے ، اور اس ملک میں رکاوٹیں پڑتی ہیں جو اس علاقے سے آنے والی ادائیگیوں میں مداخلت کرتی ہیں۔

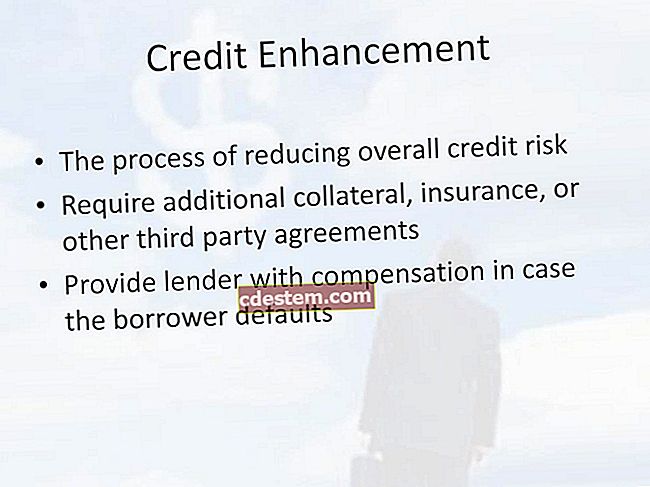

کریڈٹ رسک کو کم کرنے کے بہت سارے طریقے ہیں۔ ایک کمپنی جو کسی صارف کو کریڈٹ میں توسیع پر غور کر رہی ہے وہ صارفین کو جاری کردہ کسی بھی رسید پر کریڈٹ انشورنس حاصل کرکے اپنے کریڈٹ رسک کو زیادہ سے زیادہ کم کرسکتی ہے (اور یہاں تک کہ وہ انشورنس کی قیمت کے لئے صارف کو بل دینے کے قابل بھی ہوسکتی ہے)۔ دوسرا متبادل بہت کم ادائیگی کی شرائط کی ضرورت ہے ، تاکہ کریڈٹ رسک کم سے کم وقت کے لئے موجود رہے۔ تیسرا آپشن یہ ہے کہ ڈسٹریبیوٹر پر کسٹمر کو ڈسٹریبیوٹر کا حوالہ دے کر رسک کو آف لوڈ کرنا ہے۔ چوتھا اختیار یہ ہے کہ کسی کے پاس ذاتی ضمانت کی ضرورت ہو جس کے پاس خاطر خواہ ذاتی وسائل ہوں۔

ایک قرض دینے والا جو اپنے کریڈٹ رسک کو کم کرنا چاہتا ہے وہ جاری کردہ کسی بھی قرض پر سود کی شرح میں اضافہ کرکے ، کافی ذیلی ذخیرہ کی ضرورت پڑتا ہے ، یا متعدد قرضوں کے معاہدوں کی ضرورت کرتا ہے جو اگر اس کی خلاف ورزی ہوتی ہے تو وہ اس قرض کو کال کرنے کی اجازت دیتا ہے ، اور گاہک کو مجبور کرتا ہے۔ اس سے پہلے کہ وہ دوسرے کاموں (جیسے منافع کی ادائیگی) پر رقم خرچ کرنے کی اجازت دے سکے ، قرض ادا کرنے سے پہلے۔

اسی طرح کی شرائط

کریڈٹ رسک کو ڈیفالٹ رسک بھی کہا جاتا ہے۔